2017年4月6日,廈門光莆電子股份有限公司(以下稱“光莆股份(25.090, 2.28, 10.00%)”,股票代碼300632)在深交所創業板掛牌上市,光莆股份曾在2014年1月掛牌新三板,是繼拓斯達(89.100, 5.21, 6.21%)(300607)和三星新材(54.000, 0.60, 1.12%)(603578)之后,2017年第三家成功轉板的企業。光莆股份發行股票數量為2,895萬股,募集資金總額為 21,394.05萬元,扣除發行費用后募集資金凈額為17,707.11萬元,分別用于“LED照明產品擴產項目”、“研發中心擴建項目”和“補充流動資金”。光莆股份本次上市的保薦機構為中信建投證券。

公開資料顯示,光莆股份于2015年07月03日首次發布招股說明書,2017年02月27日首發申請獲通過。2017年3月24日,光莆股份啟動申購,發行價格為7.39元/股。網下最終發行數量為289.50萬股,占本次發行數量的10%,網上最終發行2,605.50萬股,占本次發行數量的90%,網上發行最終中簽率為0.0252122998%,43,107股遭棄購。股價走勢來看,光莆股份4月6日上市以來連續九個交易日漲停,截止4月18日收盤,報22.81元。

2013年至2016年,光莆股份實現營業收入分別為22,518.07萬元、21,019.09萬元、26,075.70萬元、32,055.35萬元;歸屬于母公司所有者的凈利潤約為2,527.95萬元、2,161.42萬元、3,111.47萬元、4,302.69萬元。

光莆股份預計2017年第一季度營業收入為7,702.80萬元至8,986.17萬元,預計較去年同期增長27.50%至48.75%,歸屬于母公司股東凈利潤為982.09萬元至1,145.78萬元,預計較去年同期增長48.27%至72.98%。

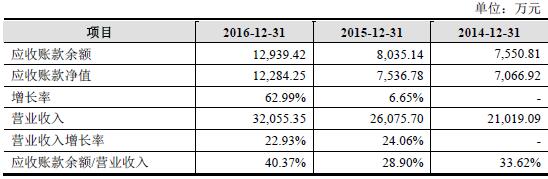

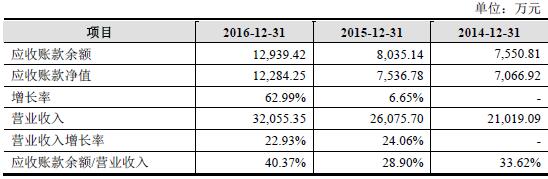

2013年至2016年,光莆股份應收賬款期末賬面價值分別為6,782.38萬元、7,066.92萬元、7,536.78萬元及12,284.25萬元,占流動資產比重分別為39.18%、48.00%、49.84%及52.34%,占營業收入的比例分別為30.12%、33.62%、28.90%以及40.37%。應收賬款周轉率分別為2.88次、3.35次和3.06次。

2013年至2016年,光莆股份存貨賬面價值分別為3,808.52萬元、3,860.77萬元、3,561.31萬元以及4,668.52萬元,分別占流動資產的22.00%、26.25%、23.58%以及19.89%。存貨周轉率分別為3.68次、4.59次和5.04次。

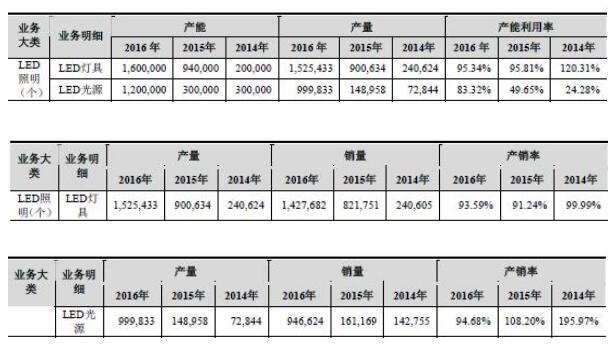

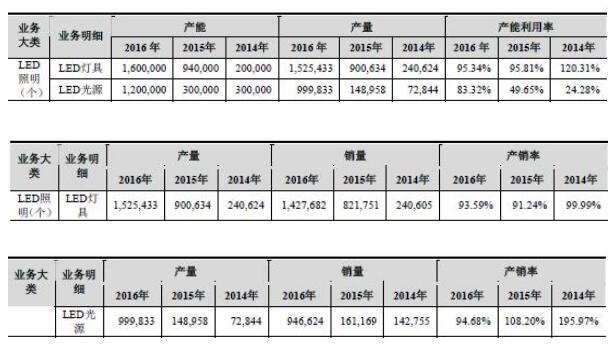

2014年至2016年,LED照明類別產能利用尚不完全。其中,LED燈具產能利用率下降,分別為120.31%、95.81%、95.34%;LED光源產能利用率上升,分別為24.28%、49.65%、83.32%。LED燈具產銷率下降,分別為99.99%、91.24%、93.59%;LED光源產銷率下降,分別為195.97%、108.20%、94.68%。發審委在對申請文件反饋意見中要求公司說是否具有開發或消化募投項目新增產品或產能的能力及具體措施。

光莆股份報告期內財務總監發生多次變動。2015年4月,發行人財務總監陳錫良辭職,財務總監變更為周發權,2016年1月周發權辭職,財務總監變更為余志偉。發審委要求公司說明上述變動的真實原因,上述人員對公司相關年度的財務報告是否認可。

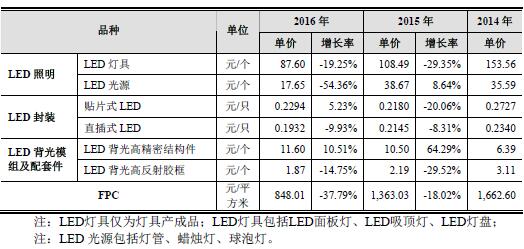

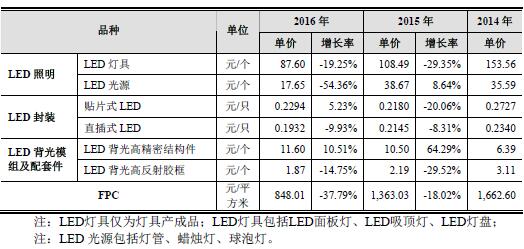

近幾年LED照明、LED封裝等主要產品價格呈下降趨勢。LED背光高精密結構件單價呈上升趨勢,其余產品LED燈具、LED光源、貼片式LED、直插式LED封裝產品、LED背光高反射膠框、FPC業務單價均呈下降趨勢。

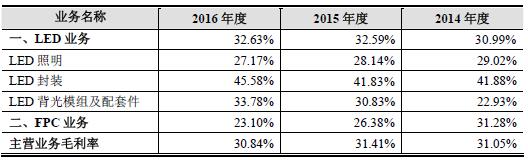

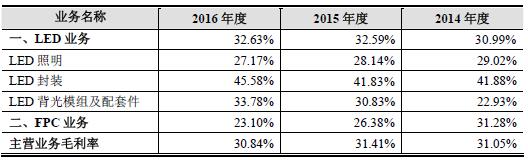

2014年至2016年,光莆股份主營業務綜合毛利率分別為31.33%、31.05%、31.41%以及30.84%。公司主營業務毛利率存在下滑的風險。

此外,證券市場紅周刊在報道中指出了一些光莆股份財務數據的不合理之處,包括營收與現金流不匹配,采購數據不合理的問題。

記者就上述問題向公司董事會辦公室發去采訪函,截至發稿時未收到回復。

新三板LED照明企業轉板創業板上市

光莆股份主要從事LED照明、LED封裝、LED背光模組及配套件、FPC的研發、生產、銷售,2000年以后公司圍繞LED產業中的中高端細分市場領域,持續創造差異化價值。依托持續開發成功的大客戶、品質沉淀以及技術積累,公司LED照明業務已經發展成為公司的核心業務,成為公司最主要的收入和利潤來源,并成為公司業務快速健康發展的重要推動力。

光莆股份1999年及以前主要生產LED紅外遙控發射及接收器件產品,銷售給國內家電企業。2000年以后公司以LED封裝業務為起點,選擇品質要求高顯示器應用領域作為開發目標市場,開發了冠捷、富士康、LG等全球前五大顯示器生產廠商,圍繞冠捷、富士康等LED封裝客戶的顯示器產品從CRT到LCD升級需求,于2002年開發LCD顯示器的關鍵元器件FPC產品,于2007年開發LCD顯示器核心部件的背光模組及配套件產品。

光莆股份于2011年進入LED照明領域時,率先開發了與LED 背光核心技術相同的LED平板燈具,該產品在2012年被評為“國家重點新產品”,依托該產品的技術先進性以及公司積累的與大客戶相適應經營模式經驗,2013年以來先后成功開發了安達屋、GE、歐司朗等照明行業國際知名客戶。

光莆股份先后通過了多家國際知名品牌企業的體系審核,成為了冠捷、富士康、LG、安達屋、GE、歐司朗等世界500強或國際知名大型企業的供應商。

2014年1月24日,光莆股份在新三板掛牌,采用協議轉讓的交易方式。光莆股份首次公開發行股票并在創業板上市的申請文件于2015年6月22日獲得證監會的正式受理,2015年7月6 日,光莆股份股票在新三板暫停轉讓。

2013年至2016年,光莆股份實現營業收入分別為22,518.07萬元、21,019.09萬元、26,075.70萬元、32,055.35萬元;歸屬于母公司所有者的凈利潤約為2,527.95萬元、2,161.42萬元、3,111.47萬元、4,302.69萬元。

光莆股份預計2017年第一季度營業收入為7,702.80萬元至8,986.17萬元,預計較去年同期增長27.50%至48.75%,歸屬于母公司股東凈利潤為982.09萬元至1,145.78萬元,預計較去年同期增長48.27%至72.98%。

光莆股份的控股股東及實際控制人為林瑞梅、林文坤,其中林瑞梅直接持有公司3,431.82萬股股份,占公司總股本的39.51%的股份;林文坤直接持有公司3,437.82萬股股份,占公司總股本的39.58%的股份。此外,林文坤還通過恒信宇投資控制公司633.11萬股股份。

林瑞梅,董事長,1966年出生,中國國籍,無境外永久居留權。1987年畢業于南京工學院半導體物理與器件專業,本科學歷,高級工程師,2004年就讀廈門大學管理學院MBA課程,2011年參加清華總裁班的學習,2013年參加北大總裁培訓班學習。1987年至1988年就職于廈門半導體一廠,任技術研發人員;1988年至1994年就職于華聯電子,負責工藝及研發工作。1994年至今就職于廈門市光莆電子有限公司,先后任總工程師、副總經理,現任廈門光莆電子股份有限公司董事長。林瑞梅具有豐富的光電子行業經驗及綜合經營管理能力,現任福建省“LED 封裝工程技術研究中心”主任,中國光電協會光電子分會理事,福建省“半導體照明”標準工作委員會專家,福建省光電行業協會副會長,廈門市光電行業協會副會長,廈門理工學院材料科學與工程系建設委員會委員。2012 年被評為福建省“海西創業英才”。

林文坤,董事,總經理,1957年出生,中國國籍,無境外永久居留權。2004年就讀廈門大學管理學院MBA課程,2012年參加廈門大學管理學院總裁班學習,具有豐富的管理經驗和業務拓展能力。1994年至今,就職于廈門市光莆電子有限公司,2002年-2011年兼任廈門愛譜生電子科技有限公司總經理。現任廈門光莆電子股份有限公司董事、總經理,曾任廈門市湖里區第六屆政協委員,現任海峽兩岸電腦公會產業聯盟副理事長,福建省新興科技產業促進中心常務副理事長,廈門市高新技術協會理事,福建省節能照明產品出口基地商會副會長。

光莆股份本次在深交所創業板掛牌上市,發行股票數量為2,895萬股,募集資金凈額為17,707.11萬元,分別用于“LED照明產品擴產項目”、“研發中心擴建項目”和“補充流動資金”。

稅務、環保等方面受到相關部門處罰 財務總監一年兩換

2017年2月20日,證監會公布了光莆股份首次公開發行股票申請文件反饋意見,部分問詢如下:

招股說明書披露:報告期內,發行人在稅務、關稅、環保、消防等方面受到相關部門的處罰。請發行人:(1)說明光莆顯示在2010年1月1日至2011年12月31日期間少繳相關稅款和未代扣代繳個稅的情況,包括原因、金額及計算過程、對光莆顯示及發行人財務狀況影響;說明發行人及其子公司在報告期是否存在其他稅務違規行為或稅收欠繳風險;結合廈門市地方稅務局出具的《稅務處理決定書》和《稅務行政處罰決定書》的情況,說明由廈門地稅局火炬高技術產業開發區稅務分局出具《涉稅證明》的合理性;結合稅務違規行為說明發行人內控制度的有效性;(2)說明愛譜生發生關稅違規行為的原因、對愛譜生及發行人財務狀況影響;說明發行人及其子公司在報告期是否存在其他關稅違規行為;說明廈門海關出具的“無重大違法違規記錄”中重大違法違規的定義,說明廈門海關未提供愛譜生自2013年9月25日至2014年12月31日之間是否存在重大違法違規行為的原因;提供與廈門海關人員之間的訪談記錄;(3)說明愛譜生報告期多次收到環保部門行政處罰的原因、對發行人影響情況;結合環保設施使用情況,說明發行人有關環境保護制度執行的有效性;說明發行人及其子公司報告期內是否存在其他環保方面的違法違規行為;(4)說明上述違法違規行為是否構成發行人本次發行上市的法律障礙;說明是否存在其他未披露的違法違規行為。請保薦機構、發行人律師對上述問題進行核查,說明核查過程并發表意見。

請發行人結合報告期內部交易定價的具體情況,分析并說明是否存在通過內部交易轉移利潤減少納稅的情形;請保薦機構、申報會計師就上述事項核查并發表核查意見。

2012年末、2013年末、2014年末和2015年6月末,發行人應收賬款凈額分別為6,693.22萬元、6,782.38萬元、7,066.92萬元和7,541.06萬元,占營業收入的比例分別為37.11%、30.12%、33.62%和62.73%。請發行人披露LED封裝、LED背光模組及配套件、LED照明和FPC業務與客戶在合同中約定的信用政策、結算方式和結算周期;披露各報告期末各類業務客戶應收賬款的金額、占比;結合與各類客戶約定的結算周期分析并說明報告期內各類業務客戶的應收賬款、應收票據和報告期末背書且在資產負債表日尚未到期的應收票據占相應營業收入比例的合理性,是否存在放寬信用政策增加銷售收入的情形;具體分析并披露報告期內1年以內的應收賬款金額及占比波動原因;結合同行業上市公司的客戶類別、銷售模式、信用政策、壞賬計提比例,進一步分析并披露發行人應收賬款周轉率低于行業平均水平的原因;在對比同行業上市公司壞賬準備計提比例的基礎上說明發行人壞賬準備計提的充分性;區分直銷、經銷模式(如有)披露應收賬款前10名的金額、占比、客戶類別,說明應收賬款前10名與前10大客戶不一致的原因;說明主要客戶應收賬款的金額、對應的營業收入金額、經濟業務的性質和內容、帳齡、可回收性;說明應收賬款期后回款情況;請保薦機構、申報會計師核查并發表意見。

2012年度、2013年度、2014年度及2015年1-6月,發行人主營業務毛利率分別為34.08%、31.33%、31.25%和30.26%,主營業務毛利率呈下降趨勢。請發行人結合單價、單位成本中直接材料、直接人工和制造費用及其變動情況,披露LED封裝業務(區分直插式LED、貼片式LED、TOP LED以及通用、定制產品)、LED照明業務(區分LED燈具、LED光源、其他配套產品)、LED背光模組及配套件(區分LED背光高精密結構件、LED背光高反射膠框)、FPC業務毛利率變動分析;披露其他業務毛利率分析;對比同行業上市公司LED封裝業務通用、定制產品、LED燈具、LED光源、其他配套產品、LED背光模組及配套件的單價、單位成本、毛利率,分析并披露發行人LED封裝業務、LED照明業務和LED背光模組及配套件毛利率的合理性;結合銅箔類公司毛利率,分析并說明FPC業務與丹邦科技(23.820, 0.43, 1.84%)毛利率差異的合理性;請保薦機構、申報會計師核查并發表意見。

2017年2月27日,主板發審委2017年第14次會議召開,根據審核結果公告,發審委對光莆股份提出如下問詢:

2015年4月,發行人財務總監陳錫良辭職,財務總監變更為周發權,2016年1月周發權辭職,財務總監變更為余志偉。發行人報告期內財務總監發生多次變動,請發行人代表說明上述變動的真實原因,上述人員對發行人相關年度的財務報告是否認可,其水平是否足以支持發行人的財務數據真實、準確、完整,陳錫良、周發權辭職后擔任高管或任職的相關公司是否與發行人及其實際控制人存在關聯關系及相關交易。請保薦代表人說明其核查過程及結論。

根據申報材料,發行人在建工程“翔安光莆基地一期工程基礎設施工程”包含了募投項目LED照明產品擴產項目和研發中心擴建項目的基建工程,共涉及募投資金7,640.38萬元。“翔安光莆基地一期工程基礎設施工程”的計劃工期是2013年10月至2015年2月,實際工期是2013年10月至2015年12月,在建工程已于2015年全部轉為固定資產。請發行人代表說明證券監管部門受理發行人本次創業板發行上市申請文件的時間,并說明將“LED照明產品擴產項目和研發中心擴建項目的基建工程”納入募投項目的原因及其合理性。

根據申報材料,發行人子公司愛譜生存在“2014年5月12日將超標的廢水從污水處理設施的中間工藝引出直接從排放口排放,涉嫌故意不正常使用污染防治設施”、“2014年9月18日污水處理設施排放口的廢水污染物排放濃度總銅:0.64mg/L,超過《電鍍污染物排放標準》(GB21900-2008)中污染物排放限值”、“2015年7月9日排放的廢水污染物排放濃度PH3.7,超過《廈門市水污染物排放標準》(DB35/322-2011)中最高允許排放濃度的標準”等環境違法行為。請保薦代表人說明發行人的生產經營活動是否符合環境保護政策。

高級管理人員變動情況(來源:招股書)

應收賬款占比較高 兩客戶拖欠貨款

2013年至2016年,光莆股份應收賬款期末賬面價值分別為6,782.38萬元、7,066.92萬元、7,536.78萬元及12,284.25萬元,占流動資產比重分別為39.18%、48.00%、49.84%及52.34%,占營業收入的比例分別為30.12%、33.62%、28.90%以及40.37%。

應收賬款情況(來源:招股書)

2016年末公司應收賬款金額較上年末增加4,747.47萬元,主要系LED照明業務和FPC業務分別增加應收賬款3,197.98萬元和1,570.84萬元。報告期內,公司大客戶應收賬款增加,LED照明業務收入逐漸向安達屋、GE、歐司朗等大客戶集中,大客戶賬期相對較長,LED照明業務的應收賬款金額較2015年末增加3,197.98萬元。

公司FPC業務下半年實現收入3,629.54萬元,而主要客戶弘名集團、三迪集團的結算周期分別為月結120天、150天,期末FPC業務相關的應收賬款金額為3,048.19萬元。

光莆股份應收賬款增加主要系隨著收入規模增長,將有限產能向大客戶傾斜,大客戶收入金額增加較多,由于大客戶賬期相對較長,LED照明以及FPC業務相關應收賬款相應增長,應收賬款金額與收入規模相匹配。

2014年,光莆股份針對深圳市正光電子有限公司(以下簡稱“正光電子”)應收賬款137.69萬元全額計提了壞賬準備,主要原因系:正光電子拖欠公司貨款,該糾紛已于2014年10月15日經過廣東省深圳市寶安區人民法院審理終結,并判決正光電子歸還所欠公司款項。但目前正光電子缺乏還款能力,該項應收款項收回可能性較低,公司對該筆款項全額計提了減值準備。

自2012年12月至2015年4月,常州東南聯發彩屏電子有限公司(以下稱“彩屏電子”)向光莆股份子公司愛譜生采購產品,拖欠愛譜生貨款70.88萬元。2016年8月8日,愛譜生向常州仲裁委員會申請仲裁,請求裁令被申請人彩屏電子給付所欠貨款70.88萬元并承擔逾期付款的違約責任。光莆股份對上述應收賬款已計提壞賬準備金額335,757.05元。

2013年至2016年,光莆股份存貨賬面價值分別為3,808.52萬元、3,860.77萬元、3,561.31萬元以及4,668.52萬元,分別占流動資產的22.00%、26.25%、23.58%以及19.89%。

2014年至2016年,光莆股份存貨主要為原材料、庫存商品和發出商品。其中,原材料存貨占比逐年上升,分別為29.40%、34.27%、36.52%。庫存商品存貨占比分別為33.73%、24.65%、31.63%。

資產周轉能力方面,2014年至2016年,光莆股份應收賬款周轉率分別為2.88次、3.35次和3.06次。應收賬款周轉率低于同行業平均水平,2014年至2015年,同行業公司應收賬款周轉率平均為7.27次和6.41次。

2014年至2016年,存貨周轉率分別為3.68次、4.59次和5.04次。存貨周轉率略高于同行業平均水平,2014年至2015年,同行業公司存貨周轉率平均為3.83次和3.98次。

資產周轉能力分析(來源:招股書)

多數產品價格下降 毛利率存在下滑風險

近幾年LED照明、LED封裝等主要產品價格呈下降趨勢。2014年至2016年,光莆股份LED燈具的單價分別為153.56元/個、108.49元/個、87.60元/個,單價呈下降趨勢。LED光源單價分別為35.59元/個、38.67元/個、17.65元/個,整體呈下降趨勢。

LED封裝業務方面,2014年至2016年,貼片式LED單價分別為0.2727元/只、0.2180元/只、0.2294元/只,整體呈下降趨勢。直插式LED封裝產品單價分別為0.2340元/只、0.2145元/只、0.1932元/只,2015年、2016年較上年分別降低8.31%、9.93%。

報告期內,光莆股份LED背光高精密結構件單價分別為6.39元/個、10.50元/個、11.60元/個,單價整體呈上升趨勢。LED背光高反射膠框單價分別為3.11元/個、2.19元/個、1.87元/個,主要系隨著電子消費產品呈便攜化趨勢,產品競爭加劇及產品向輕薄化、窄邊框化、小型化方向發展趨勢等因素,產品單價呈自然下降趨勢。

報告期內,光莆股份FPC業務單價分別為1,662.60元/平方米、1,363.03元/平方米、848.01元/平方米,呈下降趨勢。

銷售價格的總體變動情況(來源:招股書)

2014年至2016年,光莆股份主營業務綜合毛利率分別為31.33%、31.05%、31.41%以及30.84%。各項業務的毛利率情況如下:

主要產品毛利率情況(來源:招股書)

2014年至2016年,光莆股份LED照明業務毛利率分別為29.02%、28.14%以及27.17%,總體呈下降趨勢。同行業上市公司平均毛利率分別為24.30%、27.47%以及28.37%。公司LED照明業務毛利率與同行業上市公司毛利率水平相當。

報告期內,公司LED封裝業務毛利率分別為41.88%、41.83%以及45.58%。同行業上市公司平均毛利率分別為24.26%、23.52%、22.87%。

公司LED 背光模組及配套件業務毛利率分別為22.93%、30.83%以及33.78%,毛利率呈上升趨勢。目前,國內尚無LED背光模組及配套件業務的同行業上市公司,故與從事精密結構件或塑膠件行業公司進行對比,選取的上市公司平均毛利率為32.96%、28.39%、28.12%。

公司FPC 業務毛利率分別為31.28%、26.38%以及23.10%,整體毛利率呈下降趨勢。經營FPC業務的上市公司為丹邦科技,其FPC 業務毛利率分別為35.91%、31.40%以及36.25%,整體高于光莆股份。

招股書提醒,公司致力于通過持續的技術創新,降低產品成本、提高產品附加值,或尋找新的利潤增長點,以維持或提升公司產品毛利率水平。但若公司未能有效的實現上述目標,或者由于市場競爭加劇等客觀原因導致公司所處行業產品毛利率整體下滑趨勢不能改變,則公司主營業務毛利率存在下滑的風險。

新增產能消化能力存疑

根據招股書,光莆股份上市募資將分別用于“LED照明產品擴產項目”、“研發中心擴建項目”和“補充流動資金”。其中,“LED照明產品擴產項目”擬投入募資金額11,436.47萬元。

2014年至2016年,LED照明類別產能利用尚不完全。其中,LED燈具產能利用率下降,分別為120.31%、95.81%、95.34%;LED光源產能利用率上升,分別為24.28%、49.65%、83.32%。

LED燈具產銷率下降,分別為99.99%、91.24%、93.59%;LED光源產銷率下降,分別為195.97%、108.20%、94.68%。

發審委在對申請文件反饋意見中指出:請發行人結合募投項目的市場容量、行業景氣程度、主要競爭對手的產品、發行人市場占有率,補充說明發行人是否具有開發或消化募投項目新增產品或產能的能力及具體措施。請保薦機構核查上述問題并發表意見。

LED照明類產品的產能、產量和銷量情況(來源:招股書)

營收與現金流不匹配 采購數據不合理?

據證券市場紅周刊報道,光莆股份財務數據有一定的不合理之處,令人懷疑其數據披露的準確性。

招股說明書披露,光莆電子的主營業務收入的地區分布包括了境內和境外兩部分,考慮到境外業務不征收增值稅,而國內收入部分需要考慮17%增值稅因素的影響,因此,從公司披露的境內境外營業收入數據,推算出該公司2016年的整體含稅營業收入為32782.71萬元,考慮到影響銷售商品實現現金流入的因素還包括往來款,具體涉及應收賬款、預收賬款等與客戶方進行結算的會計科目,因此在測算現金流入數據時還需要剔除這些因素的影響。

數據顯示,2016年末,光莆電子應收賬款賬面余額為12284.25萬元,同比上年末7536.78萬元的科目余額增加了4747.47萬元;應收票據2016年末賬面余額為65.19萬元,同比2015年末的62.66萬元科目余額也增加了2.53萬元。兩項應收項目合計共增加了4750萬元。與此同時,預收賬款2016年末余額為441.76萬元,同比上年末366.61萬元的科目余額增加了75.15萬元。在合理測算后,記者推算出光莆電子2016年度應當實現的“銷售商品、提供勞務收到的現金”金額應該不會超過28474.47萬元。

然而事實上,光莆電子現金流量表披露的“銷售商品、提供勞務收到的現金”科目中,2016年發生金額卻達到了29543.33萬元,高于記者理論測算出的該會計科目發生金額上限的28474.47萬元,差值超過了1068.86萬元之多。

以2015年采購數據為例,2015年光莆電子原材料金額1.22億元,考慮到增值稅稅率為17%因素影響,可以推斷出2015年公司包含增值稅金額的原材料金額共計1.42億元。在現金流量表“購買商品、接受勞務支付的現金”項中,光莆電子2015年采購流出金額共計1.20億元,相比于前述1.42億元少了2000萬元左右。雖然在該項中還包含了預付款項新增金額約30萬元,但變化數值相對并不明顯。因此,在現金支付增加的同時,意味著2015年采購形成的負債應該有相應金額的減少才合理。

但事實上,光莆電子給出的財務報表數據顯示,該公司2015年并未開展票據業務,而應付賬款金額則為3714.12萬元。在2014年末,光莆電子同樣也沒有開展票據業務,應付賬款金額則為1733.64萬元——在現金支付增加的同時,2015年應付賬款不但沒有出現金額減少,反而出現了增加,增加金額近2000萬元。這一進一出,2015年光莆電子實際采購現金流出和形成負債總和超過采購總額近4000萬元。